BOLETÍN SEMANAL DEL PRECIO DE LOS ACEITES

Opinión

Opinión

El sector agroalimentario europeo afronta un reto que trasciende lo productivo: la sobrerregulación amenaza su competitividad y capacidad de innovación. La proliferación de normas, la falta de armonización entre administraciones y la creciente carga burocrática están asfixiando, sobre todo, a las pymes, que pierden tiempo y recursos en trámites duplicados. Esta fue la principal conclusión de la jornada “Sobrerregulación en el sector agroalimentario”, organizada por el Grupo Alimentario de Innovación y Sostenibilidad (GIS), que reunió a representantes de toda la cadena de valor para analizar el impacto del exceso normativo y proponer soluciones. En la primera mesa, ASEDAS, ANPROGAPOR y Foro Interalimentario coincidieron en que la acumulación de normas genera incertidumbre jurídica y sobrecostes, reclamando una aplicación real del principio de proporcionalidad y enfoque basado en riesgo, crear ventanillas únicas, y establecer calendarios regulatorios predecibles. En definitiva, una administración que acompañe, no que obstaculice. La segunda mesa, con ANGED y AEPLA, abogó por una regulación basada en objetivos, apoyada en la evidencia científica, la digitalización de trámites e inspecciones, la armonización europea y la creación de entornos de prueba (sandboxes) que faciliten la innovación. El consenso fue claro: no se trata de desregular, sino de regular mejor. Europa necesita un marco normativo eficaz, coherente y adaptado a la realidad empresarial si quiere mantener su liderazgo en sostenibilidad y seguridad alimentaria sin sacrificar competitividad. Con esta jornada, el GIS refuerza su papel como foro de referencia para promover una simplificación regulatoria inteligente que proteja al consumidor y al medio ambiente sin lastrar el crecimiento del sistema agroalimentario.

Precios - 6 de noviembre de 2025

Parece que se va normalizando la entrada de producto nuevo, sólo Jaén sigue algo rezagada. Los precios han tendido a mantenerse en los viejos, y los nuevos, han cedido ligeramente, debido al volumen ya disponible. Las lluvia ha servido para mejorar las zonas de olivar de secano , no en la cantidad. En la zona valenciana, la producción ha aumentado notablemente pero el productor no está sacando el aceite a la venta; la sequía de la pasada campaña ha hecho que retenga el producto, en estos momentos. Siguen las compras a futuro con operaciones para enero de extras en torno a los 4,25 euros/ tn. Semana de comentarios sobre los aforos que se consideran no podrán cumplirse, y posiblemente sean más bajos de lo indicado. En cuanto a la demanda exterior, poco podemos decir. De momento Italia se encuentra servida con la oferta griega que es más barata que la nacional, comprando aceite nuevo entre 4,804,85 euros/tn, entrega 30 días

www.oleorevista.com

@OleoRevista oleo-revista.com

Directora Editorial

Myriam Martínez San Emeterio myriam.martinez@oleorevista.com

Redacción redaccion_oleo@oleorevista.com

Directora del Área de Distribución

Mercedes Álvarez mercedes.alvarez@oleorevista.com

Tef. 677 505 818

Imprime: Gama Color

Depósito legal: M. 4971 – 1961

ISSN: 0472-8807

ISSN (internet): 1989-0311 89-0311

Versys Ediciones Técnicas S.L. Invierno 17 28850 Torrejón de Ardoz 912 972 000 administracion@versysediciones.com

CEO

José Manuel Marcos Franco de Sarabia

Directora Operaciones

Esther Crespo

Director de Expansión y Desarrollo José Manuel Marcos de Juanes

Copyrigth Versys Ediciones Técnicas S.L. La suscripción a esta publicación autoriza el uso exclusivo y personal de la misma por parte del suscriptor. Cualquier otra reproducción, distribución, comunicación pública o transformación de esta publicación sólo puede ser realizada con la autorización de sus titulares. En particular, la Editorial, a los efectos previstos en el art. 32.1 párrafo 2 del vigente TRLPI, se opone expresamente a que cualquier fragmento de esta obra sea utilizado para la realización de resúmenes de prensa, salvo que cuente con la autorización específica. Diríjase a CEDRO (Centro Español de Derechos Reprográficos) si necesita fotocopiar, escanear, distribuir o poner a disposición de otros usuarios algún fragmento de esta obra, o si quiere utilizarla para elaborar resúmenes de prensa (www. conlicencia.com; 917021970/932720447)

Las opiniones y conceptos vertidos en los artículos firmados lo son exclusivamente de sus autores, sin que la revista los comparta necesariamente.

ELAS IMPORTACIONES DE ACEITE DE OLIVA Y ACEITUNAS DE MESA, DISMINUYERON 565 MILLONES DE EUROS (-46%), REFLEJO TANTO DEL AJUSTE DE PRECIOS COMO DE UNA MENOR DISPONIBILIDAD

l superávit comercial agroalimentario de la UE alcanzó los 4.600 millones de euros en julio. Esto supone un aumento del 19% con respecto a junio, pero una disminución con respecto al mismo mes del año anterior. El superávit total de la UE en los primeros siete meses del año asciende a 26.500 millones de euros. Esta cifra representa una disminución de 12.200 millones de euros en comparación con el mismo período de 2024, debido principalmente al aumento de los precios de las importaciones de la UE, en particular del cacao y el café. Las exportaciones agroalimentarias de la UE alcanzaron los 20.700 millones de euros en julio de 2025, un 8% más que en junio y prácticamente sin cambios respecto a julio de 2024. Desde enero, las exportaciones acumuladas han totalizado 139.400 millones de euros, un aumento de 2.700 millones de euros (+2%) en comparación con el mismo período de 2024, debido en gran parte al alza de los precios. El aceite de oliva y las aceitunas de mesa mantuvieron una evolución mixta. Entre enero y julio, las exportaciones crecieron un 19% en volumen, pero la caída del 29% en los precios redujo su valor total en 671 millones de euros (−15%). Pese a ello, el nivel de exportaciones sigue por encima del de 2023, confirmando la fortaleza del producto en los mercados internacionales, aunque penalizado por la volatilidad de precios. Las importaciones agroalimentarias de la UE alcanzaron los 16.100 millones de euros en julio de 2025, un 5% más que en junio y un 10% más que en julio de 2024. Desde enero, las importaciones acumuladas ascendieron a 113.000 millones de euros, lo que supone un aumento de 14.900 millones de euros (+15%) con respecto al mismo período del año anterior, reflejando principalmente el alza de los precios del cacao y el café. En cuanto a las importaciones de aceite y aceitunas, disminuyeron 565 millones de euros (−46%), reflejo tanto del ajuste de precios como de una menor disponibilidad de producto en origen. El crecimiento del superávit se explica en gran parte por el incremento de valor en las exportaciones de cacao, café y productos lácteos. Las ventas de cacao y derivados aumentaron 2.000 millones de euros (+34%), mientras que las de chocolate y confitería subieron 1.200 millones (+19%). En cambio, los cereales siguen siendo el gran punto débil del comercio agroalimentario europeo, con una caída del 20% en valor y un descenso del 23% en volumen, afectando especialmente al trigo y al maíz.

Campaña 25/26, Incidencia del análisis organoléptico en el beneficio del agricultor tradicional 26/11/25

Durante el encuentro se presentará un estudio teórico empírico de su impacto, las expectativas de campaña, oferta/demanda y cotizaciones, así como los recursos y capacidades clave para la eficiencia de una almazara. Más info: www.ifeja.org/analisis-organoleptico-25-26/

Precios ahora también en su WHATSAPP Contacte 661 588 800

ANDALUCÍA

JAÉN

Virgen Extra 4000/4200 4000/4200

Virgen para envasar (-1º) 3650/3750 3650/3750

Refinable, base 1º 3450/3500 3450/3500

Refinado 3500/3550 3500/3550

Virgen Extra (N) 5000/5300 4800/5300

Virgen para envasar (-1º) 3620/4000 3800/4000

Refinable, base 1º 3450/3500 3500/3550

Refinado 3550 3550

Vírgen Extra (N) 4900 4900

Virgen para envasar (-1º) 3700/3800 3700/3800

Refinable, base 1º 3500 3500

Refinado 3550 3550

Virgen Arbequino (N) 4900 4900

Virgen Ecológico 4500 4500

Virgen Extra (N) 5200 5200

Virgen para envasar (-1º) 4000 4000

Refinable, base 1º 3500/3600 3500/3600

Refinado 3500/3600 3500/3600

Virgen Extra (N) 5000/5300 4800/5300

Virgen para envasar (-1º) 3620/4000 3800/4000

Refinable, base 1º 3500 3500/3550

Refinado 3550 3550

3500/3550

El refinable andaluz se estabiliza en precio, pendiente de la disponibilidad en un mercado algo parado. 4419 El extra de Ciudad Real viejo recupera precio, pendiente de la llegada del aceite nuevo.

ACEITE DE OLIVA COMUNIDADES AUTONOMAS 30-10-2025 PRECIOS €/T 06-11-2025 PRECIOS €/T

Virgen Extra Empeltre 4700 4700

Refinable 3200 3250

Virgen Extra 4000/4200 4000/4200

Virgen para envasar (-1º) 3650/3750 3650/3750

Refinable, base 1º 3450/3500 3450/3500

Virgen E. Arbequina 4700 4700

Refinable 3200 3250

Virgen Arbequino 4700 4700

Virgen para envasar (-1º) 4100 4100

Refinable (+1º) alta acidez 3200 3250

Refinado 3500 3500

Virgen Extra 4187 4419

Virgen para envasar (-1º) 3603 3645

Refinable, base 1° 3346 3391

Virgen Extra (N) 5000 4900

Virgen Extra (N) 5000 5000

Virgen para envasar (-1º) 3700 3700

Refinable 3400/3450 3400/3450

Refinado s/c s/c

Virgen Extra (N) 5000 5000

Virgen para envasar (-1º)

Refinable 3400/3450 3400/3450

Virgen Extra (N)

Virgen Extra (N) 4200/4500

Virgen

El Observatorio Nacional de la Agricultura (ONAGRI), dependiente del Ministerio de Agricultura, Recursos Hidráulicos y Pesca del Gobierno de Túnez, ha publicado las cifras correspondientes a las exportaciones de aceite de oliva durante los diez meses de la campaña 2024/2025, alcanzando las 252.700 toneladas entre los meses de noviembre de 2024 y agosto de 2025, por un valor de 3.386,3 millones de dinares tunecinos. Estas cifras suponen un aumento del 39,4 % en volumen, aunque

ACEITES DE ORUJO

ACEITE DE ORUJO

Refinable, con reversión del 2% para la base de 10

Refinado, winterizado, a granel

Se estabiliza el mercado de semillas como la soja, el girasol y el resto han bajado a lo largo de esta semana. El coco sigue muy fuerte, recuperando lo perdido la semana pasada. Mejora en las cosechas de girasol de procedencia rusa, mejorando así la disponibilidad de producto. En cuanto a la colza, vemos como se incrementa su precio a causa de la falta de producto. Las importaciones se han reducido notablemente este mes. La palma desciende debido a que las existencias de este aceite han mejorado a lo largo del mes de octubre, y ofrece buenas perspectivas para el mes actual.

1280

El aceite refinado de colza recupera precio en un mercado bajista en los aceites de semillas.

acompañado de una disminución del 29,5 % en valor respecto al mismo periodo de la campaña 2023/2024, debido a la fuerte caída de los precios internacionales. El precio medio del aceite de oliva tunecino se situó en 13,40 dinares/kg, frente a los 26,51 dinares/kg registrados un año antes, lo que representa un descenso del 49,4 %. Durante el mes de agosto de 2025, España se posicionó como el principal comprador del aceite de oliva tunecino, con el 39,9 % de las exportaciones, seguida de Italia (17,8 %) y Canadá (10,7 %).

El orujo crudo desciende esta semana con un mercado algo más tranquilo.

ACEITE DE GIRASOL

Crudo, Zona Sur 1280 1235

Refinado, Zona Sur 1410 1357

Refinado, Zona Cataluña 1370 1331

Alto oleico crudo (Zona Sur) 1570 1540

Alto oleico refinado (Zona Sur) 1690 1660

ACEITE DE SOJA

Crudo Zona Cataluña 1200 1200

Refinado Zona Cataluña 1350 1350

Refinado IP (Semillas no OMG) Zona Cataluña 1410 1410

Refinado (Zona Sur) 1320 1339

Refinado IP (Semillas NO OMG) (Zona Sur) 1411 1429

ACEITE DE COCO

Refinado – alimentario (Zona Cataluña) 2678 2700

Hidrogenado alimentario (Zona Cataluña) 2848 2870

OTROS ACEITES

Aceite de Maíz refinado 1532 1480

Aceite de Palma refinado 1391 1362

Aceite de Palmiste refinado 2228 2187

Aceite de Colza refinado 1275 1280

Oleína refinada de Palma 56 1460 1431

Oleína refinada de Palma 64 1609 1579

Estearina Refinada de Palma 1325 1313

MATERIAS PRIMAS PARA PIENSOS

Harina de soja nacional (sobre Tarragona) 365

Harina de soja de importación 46,5% 375

Harina de girasol decorticada (zona norte) 258

Harina de girasol decorticada (zona sur) 258

Harina de girasol integral (zona norte) 173

Harina de girasol integral (zona sur) 173

Harina de pescado de Perú (FOB), 63/65% de proteínas 1480

Harina de pescado de Chile 68 % de proteínas (sobre Tarragona) 1870

Harina de pescado, 60% de proteínas (nacional) 1480

Colza de importación 34/36% (Noviembre-Diciembre) 250

Centeno s/c

Trigo Forrajero 72 PE 238

Maíz de importación (origen comunitario) 218

*Estos precios se entienden para mercancia a granel, pagos al contado, aunque se pueden concertar aplazados, sobre fábrica extractora, sin IVA (05-11-2025)

Las materias primas para piensos muestran cierto dinamismo en los precios con ligeras variaciones al alza en todos los productos. Por un lado, las harinas de girasol donde la integral incrementa 13 euros/tn; y la de pescado de procedencia chilena, sigue poco a poco mostrando subidas de 10 euros/tn semanales. Las operaciones mantienen su ritmo bajo, donde cubren lo imprescindible y en el último momento, marca su ritmo. El agricultor sigue reteniendo el producto. Poco stock de trigo y cebada, y el maíz recupera precio con oferta francesa en puerto.

Cebada 64 PE 215 950

860

Se mantienen los precios de las oleínas de ogirasol-soja esta semana. El incremento moderado en la demanda de algunas de las materias primas favorece la linealidad en los precios.

La harina de soja de importación recupera precio esta semana en las lonjas nacionales.

Oleínas de Aceite de Girasol-soja 860 860

Oleínas de Aceite de Oliva-Orujo 860 860

Ácidos grasos de oliva (refinación física) s/c s/c s/c

Ácidos grasos de oliva (destilados) s/c s/c s/c

Ácidos grasos de orujo oliva (destilados) s/c s/c s/c

GRASAS ANIMALES Y ACEITES DE PESCADO

USO ALIMENTARIO E INDUSTRIAL

Sebo Fundido 4º de acidez origen europeo 1000

Sebo Fundido 4º de acidez origen nacional 1000

Grasa de 10º/12º (origen zona centro) 950

Grasa de 3º/5º (para piensos) (destino) 1080

Manteca de 0,5º (blanca nieve para uso alimentario) (origen) 1200

Manteca de 1º/2º de acidez (destino) 1175

Aceite de pescado refinado 3195

Aceite de pescado refinado WINTERIZADO 4350

La grasa de 10º12º origen en la zona centro, en plena campaña, reduce su precio en un mercado con cierta incertibumbre por las próximas disposiciones transitorios en cuanto al biodiésel.

MERCADO MEDITERRÁNEO

GRECIA

30/10/25 06/11/25

Virgen Extra 4470 4830

Refinable, base 1º 2450 2450

Refinado s/c s/c s/c

ITALIA

28/10/25 04/11/25

Virgen Extra 9500/9900 8900/9500

Refinado 3800/3900 3800/3900

TÚNEZ

30/10/25 06/11/25

Virgen Extra 4180 4130

Refinable, base 2º 2950 2850

Refinado s/c s/c s/c

TURQUÍA

30/10/25 06/11/25

Refinado 3600/3700 3600/3700

PORTUGAL

30/10/25 06/11/25

Virgen Extra 4300/4750 4300/4750

Virgen s/c s/c s/c

Refinable, base 1º s/c s/c s/c

MARRUECOS

30/10/25 06/11/25

Virgen Extra 4200/5000 4200/5000

Virgen s/c s/c s/c

Refinado s/c s/c s/c

COTIZACIONES EN EL EXTERIOR DE LOS PRINCIPALES ACEITES VEGETALES Y OTROS

Aceite de pescado islandés CIF, Rotterdam (Noviembre) 2600

Aceite de pescado danés CIF Rotterdam (Noviembre) 2600

Aceite de pescado Perú (FOB) Puerto peruano (Noviembre) 2450

Aceite de Ricino, procedente de la India sobre Rotterdam (Nov.) 1570

Aceite de Coco de Filipinas, CIF Rotterdam (Noviembre) 2503

Aceite de Palmiste, CIF Rotterdam (Noviembre) 2051

Aceite de Palma crudo de Sumatra, CIF Rotterdam (Nov.) 1320

Aceite de Colza crudo, sobre Alemania FOB (Noviembre) 1105 (en euros)

Aceite de Soja crudo, FOB Rotterdam (Noviembre) 1015 (en euros)

Aceite de Girasol crudo, puerto europeo, 6 puertos FOB (Nov.) 1410

Habas de soja, sobre Golfo /EE.UU. (FOB) (Noviembre)

Habas de soja, Brasil FOB (Noviembre)

445,86

452,85

1109

Las habas de soja aumentan su precio en compras para este mes de noviembre en la Bolsa de Chicago.

Precios ahora también en su WHATSAPP

Contacte 661 588 800

8900/9500

El extra italiano pierde entre 600 y 400 euros/tn esta semana.

La Borsa Milanesa muestra dos tendencias. Por un lado los descensos en los aceites, y por otro los incrementos en las harinas de pescado de 50 euros/tn..

ITALIA PRECIOS DE ACEITES

VEGETALES Y GRASAS ANIMALES €/t

Aceite de orujo refinado 2250/2350

Aceite de girasol crudo 1160/1170

Aceite de girasol refinado 1340/1350

Aceite de soja refinado 1285/1305

Aceite de cacahuete refinado 1750/1770

Sebo Zootécnico 1040/1050

Grasa Acidez 4º 1020/1030

Grasa máx acidez 7 FFA 980/990

Harina de Pescado Chile 1850/1860

Harina de Pescado Perú 1805/1815

Harina de Pescado Danesa 2650/2675 Fuente:

445,86

Las habas americanas incrementan de precio en un mercado internacional muy tensionado.

LA SOJA EN LA BOLSA DE CHICAGO (6 DE NOVIEMBRE DE 2025)

HABAS DE SOJA.- (Nov.) cts./Bushel 1109

HARINA DE SOJA.- (Dic.) $/t corta 318,1

ACEITE DE SOJA.- (Dic.) cts./Libra 49,73 Fuente:

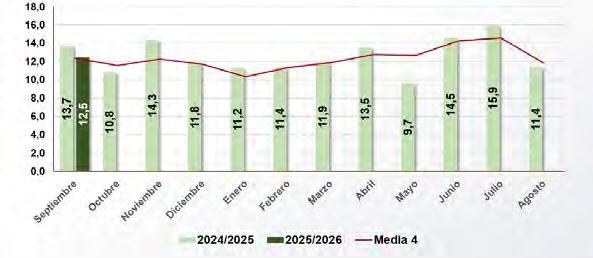

Producción aceituna de mesa

Según los últimos datos proporcionados por la Dirección General de Producciones y Mercados Agrarios Subdirección General de Cultivos Herbáceos e Industriales y Aceite de Oliva, la producción de aceituna de mesa ha sido inferior a campañas anteriores (-40% respecto de la pasada campaña y -33% frente a la media). Aumento del peso productivo de las variedades Cacereña y Gordal frente a la campaña anterior. Fuente: Elaboración de SGCHIAO con datos SIMO- MAPA.

Mercado interior de la aceituna de mesa

El mercado interior muestra niveles inferiores a la campaña pasada, pero ligeramente sobre la media. La aceituna comercializada mantiene una distribución similar al mes de septiembre de 2024. Aumenta el peso de las variedades Manzanilla y Gordal y Cacereña en el mercado interio. Fuente: Elaboración de SGCHIAO con datos SIMO- MAPA.

La Dirección General de Producciones y Mercados Agrarios Subdirección General de Cultivos Herbáceos e Industriales y Aceite de Oliva, señala en su útimo boletín de mercado que en el sector de la aceituna de mesa, las importaciones fueron un 6,8% inferior a la campaña anterior, pero por encima de la media de las cuatro últimas campañas. Fuente: Elaboración de SGCHIAO con datos SIMO- MAPA.