El Estado ofrece ventajas que facilitan financiamientos menos costosos para adquirientes

Las empresas mineras, aunque con menos empleados y mayor riesgo, son las que ofrecen mejores remuneraciones

Factores clave para un crédito hipotecario

Un 50% de restaurantes no ha validado sus licencias FMI proyecta crecimiento menor para el año 2026

Jairon Severino

jseverino@eldinero.com.do

Fitur 2026: resumen "bien resumido" de lo que sucedió este año

Hay que decir que la Feria Internacional de Turismo de Madrid (Fitur 2026) fue, a juzgar por los resultados anunciados por las autoridades, un éxito para República Dominicana. El Ministerio de Turismo, como líder de la misión, estuvo bien respaldado por los tres principa-

les bancos de servicios múltiples del país: Banreservas, Popular y BHD, entidades que han entendido que en el sector turístico hay una dinámica económica que demanda de acciones y esfuerzos conjuntos para lograr resultados beneficiosos para el país.

Lo primero que puede notarse en esta feria, además de la lógica competencia que hay entre las entidades financieras. es el enfoque país que tienen y demuestran con sus actos. Algunos de los créditos anunciados, de una promesa de inversión superior a los US$13,000 millones, fueron sindicados, lo que ayuda a no sólo minimizar los riesgos, sino también a ofrecer una imagen de trabajo en equipo en favor del turismo dominicano.

De manera más específica, Banreservas logró intención de financiamiento para inversión sobre los US$6,500 millones, de los cuales US$4,200 fueron de manera directa. El Banco Popular fueron US$6,200 millones y BHD

otros US$2,970 millones. Podemos decir que estos tres bancos se enfocaron en estimular el desarrollo del país en línea con los objetivos de la participación del país en Fitur 2026: atraer inversión y mejorar la conectividad aérea.

Este Fitur 2026 también hubo la buena nueva de que, en Miches, Pedernales y Punta Bergantín habrían de desarrollarse proyectos que en conjunto superan las 30,000 habitaciones. En Cabo Rojo, por ejemplo, hay tres hoteles en construcción. La apuesta es aumentar la capacidad de alojamiento para un millón de turistas adicionales.

La expansión hotelera de los próximos tres años prevé al menos 10,000 nuevas habitaciones para recibir 500,000 turistas anualmente. El turismo deportivo también tuvo una participación con PGA Corales, Oceanman, ATP Cap Cana, WBC, juegos centroamericanos y reuniones estratégicas con Ifema Madrid para desarrollar el turismo de

convenciones. Hubo compromisos firmados para el turismo sostenible e inclusivo con nuevas alianzas empresariales. Una de las buenas nuevas logradas es que MSC Cruceros establece a La Romana como "home port" permanente a partir de 2026, lo que abre itinerarios semanales, flujo continuo de cruceristas e integrando a la isla Catalina como experiencia de reservas natural. Hubo acuerdos con TUI, Air Europa, World2Fly, Neos, Discover y Edelweiss, aerolíneas que concentran más del 90% del turismo europeo hacia el país y garantizan más de un millón de asientos aéreos por año. De manera estratégica también se anunciaron proyectos en Miches. Se trata de Paradisus con 600 habitaciones, Hyatt Vivid Punta Cana, un resort de 467 habitaciones y Miches Grand, un megaproyecto de uso mixto con más de 7,000 unidades. Hubo de más, pero con esto estaría bien por ahora.

“Los tres bancos múltiples (Reservas, Popular y BHD) realizaron jornadas de negocios que permitieron captar intenciones de inversión por US$13,370 millones. Cada año, con su participación el Fitur, República Dominicana da ejemplo de los buenos resultados de la alianza público-privada”.

DAVID COLLADO MINISTRO DE TURISMO

«SANTO DOMINGO. El Ministerio de Medio Ambiente y Recursos Naturales marcó un hito en la gestión de autorizaciones ambientales, al pasar de 658 permisos emitidos en 2019 a más de 6,500 en 2025, reflejando una DE LA SEMANA

«Fitur 2026, claves de redacción»

transformación en la permisología ambiental del país.

Este avance sin precedentes es el resultado de una gestión técnica, eficiente y orientada a la modernización, liderada por el ministro Paíno Henríquez, en

AMBIENTE

coherencia con las directrices del presidente Luis Abinader, que ha fortalecido los procesos internos, optimizado los tiempos de respuesta y elevado los estándares de transparencia, planificación y gestión institucional.

“Los resultados alcanzados en materia de autorizaciones ambientales son sin precedentes en la historia del Ministerio. Esta transformación refleja una gestión enfocada en la modernización y la transparencia, que permite impulsar el desarrollo económico con responsabilidad ambiental, generar confianza institucional y proteger de manera efectiva

nuestros recursos naturales”, afirmó el ministro Paíno Henríquez. El ministro resaltó que, por mandato del presidente Abinader, todas las obras del sector público están obligadas a solicitar su correspondiente autorización ambiental, garantizando de esta manera el desarrollo de infraestructuras sostenibles y en armonía con el medio ambiente. Por medio de nota de prensa, la institución destaca que el crecimiento en la emisión de permisos ambientales ha sido exponencial, reflejando que hoy el Ministerio de Medio Ambiente inteligente es una realidad.

Presidente: CARLOS JOSÉ MARTÍ RAMOS

Vicepresidente: CHRISTIAN EMILIO FARACH

Gerente Comercial: YUDELKIS LAJARA

REDACCIÓN elDinero: Director: JAIRON SEVERINO

Subdirector: ESTEBAN DELGADO Mercadeo y Plataforma Digital: OMAR MARTE Diseño editorial: KATERINNE VÁSQUEZ

Fotografía: RONNY CRUZ

«Con motivo de la Feria Internacional de Turismo (Fitur) de Madrid, que se celebrará del 21 al 25 de enero y a la cual asisten anualmente muchas empresas y delegaciones oficiales dominicanas ligadas al sector turístico, se ofrecen a continuación algunas claves para una buena redacción de las informaciones relacionadas con este evento. Completo en: www.fundeu.do

6,500

Millones. El Banco de Reservas informó que logró en la Feria Internacional de Turismo (Fitur 2026) acuerdos de inversión superiores a los US$6,500 millones, los cuales se traducirán en expectativas

de financiamiento por más de US$4,200 millones para el desarrollo de proyectos turísticos en República Dominicana. Según la entidad, estos acuerdos fueron el resultado de intensas jornadas de trabajo que incluyeron más de 60 reuniones estratégicas sostenidas por el equipo de Banreservas.

1. Fitur, mejor que FITUR. Aunque ambas formas son válidas, la “Ortografía de la lengua española” recomienda que los acrónimos que son nombres propios y tienen más de cuatro letras se escriban solo con mayúscula en la inicial.

Siguenos en: @eldinerodo eldinerodo

Periodico elDinero

Le llevamos elDinero a su dirección. Llámenos al 809-562-0555

elDinero, Fundado el 2 de febrero de 2015, es una publicación bajo la responsabilidad de Editorial CM, S.R.L. Av. Winston Churchill esq. Rafael Augusto Sánchez, 7mo piso, Corporativo MARTÍ, Piantini, D.N. Santo Domingo. • Teléfono: 809-562-0555 / www.eldinero.com.do

¿Cuál de los siguientes sectores es más importante en la economía dominicana?

RESULTADOS DE LA SEMANA ANTERIOR

¿Apoya usted que se discuta la reforma fiscal en este año para aplicarse a partir de 2027?

Sí: 53% No: 47%

Copymecon aboga por políticas diferenciadas para mayor acceso al crédito e inclusión a proyectos del Estado

Massiel De Jesús Acosta mdejesus@eldinero.com.do Santo Domingo

En 2025, la economía dominicana creció solo un 2.2%, muy por debajo de su potencial cercano al 5%, lo que afectó al sector de la construcción con una contracción de -2.4%, la primera fuera del contexto pandémico en más de una década. Esto, sumado al alto costo del crédito, la informalidad y los retrasos en los permisos, agrava las restricciones operativas y financieras de las pequeñas constructoras. Así lo indicó a elDinero Eliseo Cristopher, presidente de la Confederación Dominicana de Micro, Pequeñas y Medianas Empresas de la Construcción (Copymecon), al enfatizar que esta situación ocurre en un entorno monetario restrictivo y de elevado costo de financiamientos a ese sector.

Respecto a este 2026, Cristopher señala que los altos costos financieros, los retrasos en la obtención de permisos y la informalidad persistente son solo algunos de los retos que continúan afectando a las micro, pequeñas y medianas empresas de la construcción. “El sector de la construcción, y particularmente las mipymes, enfrenta un conjunto de desafíos estructurales que condicionan su desempeño y su capacidad de crecimiento sostenible”, expresa. Cita que, en 2025, las tasas de interés, que oscilaron entre 17% y 19%, impactaron la viabilidad de los proyectos, especialmente para las mipymes que dependen del crédito a corto plazo, aunque una liberación de unos RD$81,000 millones del encaje legal redujo las tasas a niveles de entre 12% y 14%.

Empleo promedio anual del sector construcción en República Dominicana

Cantidad de trabajadores.

“Trabajar con las mipymes constructoras transforma las comunidades, dinamiza la economía local y fortalece la sostenibilidad del sector”.

ElisEo CristophEr prEsidEntE dE la CopymECon

Elaborado por Copymecon.

427,125 90% 15%

Empleos. Pasó de 432,957 ocupados en 2024 a 427,125 en 2025, para una pérdida de 5,832 empleos (-1.3%), según datos citados por Copymecon.

Sin embargo, indica que el repunte inflacionario al cierre del año sugiere la posibilidad de una nueva política monetaria restrictiva en 2026, lo que podría revertir la tendencia y crear un entorno financiero adverso.

Respecto al empleo del sector, indicó que este cayó un 1.3%, al pasar de 432,957 ocupados en 2024 a 427,125 en 2025, lo que representa una pérdida de 5,832 empleos. “Las

Informalidad. La informalidad en la construcción se ubica entre 85% y 90%, al registrar entre 360,000 y 385,000 trabajadores sin cotización regularl.

mipymes absorbieron el choque financiero, preservando su capital humano a costa de sacrificar márgenes de rentabilidad, ante la expectativa de una normalización gradual de las condiciones monetarias”, agrega Cristopher. El empresario subraya que, aunque el sector de la construcción mostró un crecimiento agregado en 2024, esto no necesariamente benefició a las mi-

Grandes empresas. Entre 45,000 y 65,000 trabajadores, equivalentes a apenas entre 10% y 15% del empleo sectorial, concentrados en grandes empresas.

pymes, ya que dicho crecimiento podría deberse a proyectos de gran escala dominados por pocos actores. “El desempeño del sector mipyme requiere políticas diferenciadas que mejoren el acceso al financiamiento y reduzcan los costos”, recalca.

POLÍTICAS DIFERENCIADAS

Para aumentar la participación de las mipymes en obras públicas, Cristopher propone garan-

2026. Las perspectivas de Copymecon para el sector construcción en 2026 son retadoras, marcadas por un historial reciente de desaceleración y una contracción observada en 2025. Factores como los altos costos financieros, la rigidez de las instituciones y la disminución de la inversión pública y privada impiden, asegura Eliseo Cristopher, visualizar una recuperación automática para este año, afectando especialmente a las mipymes. Indica que sin intervenciones estratégicas, la construcción se arriesga a un estancamiento prolongado. Esto limitaría la creación de empleos y el desarrollo local, consolidando un ciclo de bajo crecimiento económico para el sector.

tizar su inclusión sostenida y desconcentrar la adjudicación de proyectos, promoviendo así una mayor competencia y una distribución equitativa de la inversión pública.

Insiste en que los planes de vivienda anunciados por el Estado dominicano tienen un enorme potencial económico, social y territorial.

Sin embargo, a la fecha, la participación de este segmento del sector ha sido nula, por lo que plantea diseñar programas de vivienda que incorporen de manera directa a las mipymes, especialmente en provincias y municipios fuera de los grandes polos tradicionales, así como utilizar estos programas como instrumentos de desarrollo local, generación de empleo y formalización empresarial.

Añade que la tramitación de permisos y la alta informalidad se han convertido en un “cuello de botella” crítico. Lo primero, afirma, genera sobrecostos, incertidumbre financiera y paralización de inversiones, afectando de manera desproporcionada a las mipymes constructoras.

En tanto, que reducir la informalidad en el sector requiere reformas institucionales diferenciadas, orientadas a flexibilizar los esquemas de formalización laboral, adecuar la seguridad social a la lógica por proyectos y facilitar la inclusión financiera de las mipymes, más allá del control o fiscalización.

Rebeca Masalles | 24 años

Violinista

Egresada del programa de becas Excelencia Popular

Desde los cuatro años, cada nota de su violín fue un peldaño hacia sus anhelos. Su arte ha llevado a Rebeca a festivales en Estados Unidos y en Europa.

Una beca del Banco Popular y su vocación le dieron un asiento en la Orquesta Sinfónica Nacional y la convirtieron en guía para que otros jóvenes talentos encuentren su propia voz en la música.

Desde hace 62 años, creemos en quienes comparten su creatividad para enaltecer el alma de nuestra nación. Porque cada esfuerzo compone la melodía de los sueños.

A tu lado, siempre.

Conoce su historia

Tenga un fondo de emergencia, considere otros costos y elija una tasa con cuotas en menos de la mitad de ingresos, exhorta Álvarez

Massiel De Jesús Acosta mdejesus@eldinero.com.do Santo

Domingo

Adquirir un “techo propio” es el sueño de muchas familias dominicanas por la estabilidad y el bienestar que representa. Sin embargo, los bajos salarios, el alto costo de la vida y el elevado precio de las viviendas, incluso las de bajo costo, siguen siendo un obstáculo para quienes perciben ingresos inferiores al costo de la canasta básica familiar, que cerró 2025 en RD$48,541.84 mensuales.

No obstante, hay quienes se rehúsan a no materializar este anhelo. Entonces, ¿qué tomar en cuenta al momento de solicitar un préstamo hipotecario?, ¿qué criterios de las finanzas personales deben evaluarse previamente?, ¿qué estrategia implementar?

La experta en finanzas y mentora de inversiones, Luchy Álvarez, indica que para saber si una persona está lista para asumir un préstamo hipotecario es importante tomar en cuenta cinco factores clave: contar con ingresos estables y comprobables, evaluar el nivel de endeudamiento actual, conocer el estado del historial crediticio, disponer de ahorros para el pago inicial y los gastos asociados, así como contar con un fondo de emergencia.

“Es importante tener ingresos estables y comprobables, ya sea por salario, negocio u honorarios, que puedan demostrarse ante la entidad financiera”, expresa Álvarez en entrevista con elDinero. Enfatiza que la estabilidad laboral es fundamental para poder asumir las cuotas del nuevo financiamiento.

No obstante, señala que también es clave tener en cuenta si ya existen otras deudas (tarjetas, préstamos personales, estudios, etc.). “Un alto nivel de endeudamiento puede dificultar el pago del nuevo crédito y la aprobación del préstamo”, advierte la experta en bienes

Analiza si cuentas con un enganche inicial, bajo nivel de endeudamiento y un fondo de emergencia. Recomiendo comprar con detenimiento y explorar opciones”.

LUCHY ÁLVAREZ EXPERTA EN FINANZAS E INVERSIONES

raíces. En este punto, la asesora sugiere acercarse al ejecutivo bancario y solicitar referencias sobre el estado del historial crediticio. Asegura que, con tiempo, se puede solucionar cualquier inconveniente, ya que un buen historial permite acceder a mejores condiciones, como tasas de interés más bajas. Álvarez indica que es fundamen-

1

Cuota más alta que sus ingresos. Comprometer excesivamente el ingreso mensual limita el ahorro y aumenta riesgo de incumplimiento.

3

No tener fondo de emergencia. Iniciar un crédito hipotecario sin ahorros de respaldo es estar vulnerable frente a pérdida de ingresos u otras.

5

No pagos extra al capital. Limitarse únicamente a la cuota mensual prolonga el plazo y aumenta significativamente el total de intereses pagados.

tal ahorrar para el pago inicial, que suele representar el 20 % del valor total del inmueble, así como para los gastos asociados, fuera del financiamiento de la vivienda.

“Es esencial contar con el pago inicial, regularmente las entidades financieras prestan entre el 80% y el 90% del valor de la propiedad, además de

comienda contar con ahorros equivalentes a entre tres y seis meses de gastos para enfrentar imprevistos sin poner en riesgo el pago. Recomiendo, además, sumar las cuotas de los tres primeros meses, ya que esto aporta mayor tranquilidad”, exhorta.

ESTRATEGIA A USAR

Al preguntarle qué representa el endeudamiento hipotecario dentro de la estrategia financiera de un individuo o una familia, Álvarez indica que se trata de un compromiso financiero significativo. Afirma que, con las recomendaciones previamente mencionadas, especialmente contar con un fondo de emergencia y no asumir una cuota demasiado alta en relación con los ingresos mensuales, el endeudamiento hipotecario puede manejarse de forma saludable.

“En mi experiencia con clientes de mentoría, estas han sido las prácticas que les han dado mejores resultados, permitiéndoles cumplir con sus obligaciones sin afectar su estabilidad financiera ni su calidad de vida”, cita la asesora.

Respecto a la tasa de interés, exhorta a elegir, siempre que sea posible, una tasa fija de entre tres y cinco años y, durante ese período, fortalecer el fondo de emergencia, mejorar los ingresos y amortizar capital, reduciendo así el impacto de futuros aumentos.

2

Elegir una tasa fija a un año. Optar por tasas variables o mixtas solo por una cuota inicial más baja puede resultar costoso.

4

No considerar otros costos. Gastos legales, seguros, impuestos y mantenimiento suelen subestimarse, afectando el presupuesto.

6

No bancarizado. No tener todos sus ingresos bancarizados por lo que no pueden aportar soporte para el crédito del banco.

disponer de dinero para gastos legales, impuestos, seguros y otros costos relacionados con la compra de la vivienda”, detalla la asesora financiera especializada en créditos hipotecarios. Un factor relevante que no suele estar en el radar financiero de los hogares es el fondo de emergencia. “Antes de asumir una deuda a largo plazo, se re-

Por ejemplo, así variaría la cuota a pagar con datos reales: si el monto del préstamo es de RD$5 millones a un plazo de 20 años, con una tasa de interés del 9 %, la cuota mensual aproximada sería de RD$45,000. Este fue el escenario ideal en 2024 y 2025, cuando se dispusieron fondos compensados al 9 % fijo a cinco años.

Además de la cuota mensual, Álvarez recomienda dos estrategias puntuales. La primera es realizar pagos extras al capital, que consisten en efectuar abonos adicionales directamente al capital, aunque sean pequeños y periódicos, lo que reduce el saldo del préstamo y los intereses totales. “Lo ideal es hacerlo en los primeros años, cuando la mayor parte de la cuota corresponde a intereses”, precisa. La segunda opción es crear un fondo de amortización: destinar un ahorro mensual exclusivo para amortizar el préstamo, por ejemplo, el equivalente a una cuota adicional al año.

Ventas externas de ese sector solo crecieron 0.02% el año pasado, con alta dependencia de Estados Unidos

Esteban Delgado edelgado@eldinero.com.do Santo Domingo

El sector de zonas francas en República Dominicana sufrió una especie de estancamiento durante el pasado año 2025, debido a que sus exportaciones no crecieron, pues solo marcaron un 0.02% de aumento, mientras que la oferta de empleos solo creció 0.8%, indican cifras oficiales. Estadísticas de la Dirección General de Aduanas (DGA) muestran que, al cierre de 2025, las exportaciones de zonas francas alcanzaron los US$8,604.6 millones, prácticamente igual que los US$8,602.7 millones exportados en el 2024, lo que indica cero crecimiento.

Asimismo, en lo relacionado con la generación de empleos, a finales del año pasado el Gobierno presentó como un logro el hecho de que las zonas francas superaron por primera vez los 200,000 empleos, específicamente 200,134 puestos a octubre de 2025.

El caso es que, a diciembre de 2024, ese sector había generado 198,552 empleos, lo cual indica que diez meses después solo había incrementado la oferta en apenas 1,582 puestos, es decir, un limitado 0.8%.

Incluso, las exportaciones de zonas francas redujeron su ponderación con relación al total exportado por el país. En 2024 las ventas externas de productos de zonas francas representaron el 66.6% de las exportaciones totales.

En tanto que, durante el pasado año 2025, esa ponderación se redujo a un 58.7%, debido a que el crecimiento de las ventas fue por el lado de los productos nacionales, especialmente el de la minería de oro, mientras que las zonas francas no registraron crecimiento.

PRODUCCIÓN IMPORTADA

Las empresas de zonas francas establecidas en República Do-

Relación de RD con Estados Unidos en sector zonas francas

Exportaciones de RD hacia Estados Unidos Importaciones de RD desde Estados Unidos

repatriadas a sus países de origen. El crecimiento nulo en las exportaciones de zonas francas el año pasado también se reflejó en sus importaciones de materia prima, las cuales se redujeron en 1.9% en comparación con el 2024, cuando la importación de bienes de ese sector alcanzaron los US$5,084.7 millones, indica la DGA.

CON ESTADOS UNIDOS

Las cifras oficiales ofrecen detalles que revelan la elevada dependencia que tiene el sector de zonas francas establecido en República Dominicana con su socio principal: los Estados Unidos de norteamérica.

En 2025 las exportaciones generales de República Dominicana hacia Estados Unidos sumaron US$7,124.2 millones. Así, esa nación fue la receptora del 48.6% de las exportaciones totales dominicanas, que alcanzaron los US$14,647.2 millones con un crecimiento de 13.4%.

Zonas francas hacia y desde Estados Unidos Exportaciones e importaciones de las zonas francas en RD

Exportación Exportaciones

Trabajo. La ventaja que ofrecen las zonas francas para República Dominicana está en su aporte de empleos formales, que ya superan los 200,000 puestos, a pesar de que no registraron crecimiento en sus exportaciones durante el pasado año.

En lo relativo a pago de impuestos, el impacto es insignificante, debido a que las empresas en el régimen de zonas francas están exentas del pago de impuesto sobre la renta (ISR). Además,

Zonas francas generan más de 200,000 empleos.

las empresas de zonas francas tienen otras exenciones tributarias en lo relativo al Impuesto a la Transferencia de Bienes Industrializados y Servicios (ITBIS) para ciertos productos, así como en el consumo de combustibles y otras facilidades estatales.

Con su aporte en geneación de empleos, las zonas francas, contribuyen con una reducción de la pobreza y dinamismo de la economía en los entornos donde tienen sus instalaciones.

«INDICADORES DE ZONAS FRANCAS HACIA EE. UU. 73.4% 57.9% 88.6%

A Estados Unidos. El 73.4% de las exportaciones de zonas francas va a Estados Unidos.

minicana tienen una demanda de bienes y servicios locales para sus operaciones. Pero la mayor parte de lo que usan para su producción proviene del exterior.

Compras. En 2025 las zonas francas importaron materia prima por 57.9% de lo que vendieron.

En 2025 las zonas francas realizaron importaciones de bienes por US$4,987.2 millones. Ese monto equivale al 57.9% del valor de sus exportaciones. Entonces, viéndolo

Exportación. El 88.6% de exportaciones dominicanas a Estados Unidos es de zonas francas.

desde el punto de vista de generación de divisas, el monto no importado es de US$3,617.4 millones, al cual hay que descontar las ganancias de esas empresas, que también son

Ahora bien, del monto exportado hacia Estados Unidos, el 88.6%, es decir, US$6,319.3 millones, corresponde a bienes de zonas francas. Ese monto equivale al 73.4% de las exportaciones totales de zonas francas. Solo el 26.6% de las exportaciones de zonas francas tiene como destino otros países distintos a Estados Unidos.

En lo relativo con las importaciones de ese sector, también Estados Unidos tiene una elevada participación. Los datos oficiales indican que en 2025 República Dominicana importó bienes totales valorados en US$30,146.7 millones, de los cuales US$11,852.9 millones (39.3%) fue comprado a Estados Unidos.

Entonces, en lo relativo a materia prima para las zonas francas, del total importado por esas empresas, el 61.9% (US$3,088.2 millones) provino de Estados Unidos.

Lo anterior indica que las zonas francas en República Dominicana le vendieron a Estados Unidos bienes valorados en US$6,319.3 millones, pero le compraron materia prima por valor de US$3,088.2 millones para producir esos bienes (48.8%), para una diferencia de US$3,231.1 millones.

De no ser por bienes de zonas francas, Estados Unidos no sería el principal socio comercial de República Dominicana, al menos en lo referente a las exportaciones aunque sí en las importaciones, ya que países como Haití e India, compraron productos a este país entre US$1,200 millones y US$1,500 millones aproximadamente.

Salud Pública evalúa condición sanitaria y Mitur gestiona el registro poro no puede sancionar

Joan Sebastián Vallejo jvallejo@eldinero.com.do Santo Domingo

Cuando se habla del turismo como actividad económica, más allá de la llegada de visitantes extranjeros, se hace referencia a un conjunto de sectores que también se dinamizan con el consumo local. Restaurantes, bares y hoteles no dependen exclusivamente del turista internacional. Los dominicanos forman parte activa de esta cadena de valor.

Si bien en los complejos hoteleros la participación de visitantes nacionales ronda el 10% de la ocupación, según datos del Ministerio de Turismo, el panorama es distinto en el sector restaurantero. Se trata de un segmento mucho más abierto al mercado local, en gran medida porque una parte de estos establecimientos opera fuera de los polos turísticos tradicionales y de los complejos hoteleros.

Hasta 2025, las cifras oficiales del Ministerio de Turismo (Mitur) registraban 788 establecimientos entre restaurantes y locales de comida rápida

Nueva inspección

La licencia es anual y cada renovación activa obligatoriamente una nueva inspección”.

Edgar gonzálEz SErvicioS TuríSTicoS MiTur

Riesgos sanitarios

El enfoque está en el acompañamiento técnico para reducir los riesgos sanitarios”.

coMunicado

MiniSTErio Salud Pública

8.6%

Valor. El valor agregado del sector turismo entre enero y septiembre fue de 8.6%, según el BC.

a nivel nacional. Tras un reportaje publicado por elDinero en diciembre, la institución actualizó su base de datos y revisó la metodología de clasificación utilizada para presentar la información del sector.

Como resultado de esa actualización, el Mitur dejó de identificar a los restaurantes según el estatus específico de sus licencias, vigentes, vencidas, en proceso e incompleta y adoptó un nuevo esquema que los agrupa como activos, en formalización e inactivos. Bajo esta metodología más reciente, el registro oficial contabiliza 1,025 restaurantes, de los cuales 452 figuran como activos (44.1%), 343 en proceso de formalización (33.5%) y 230

11,676

Visitantes. El país cerró el 2025 con 11,676,901 visitantes, informó el Ministerio de Turismo.

como inactivos (22.4%). En la práctica, esto significa que solo cerca de la mitad de los restaurantes registrados a nivel nacional cumple con los requisitos y licencias exigidos tanto por Turismo como por el Ministerio de Salud Pública para operar.

FORMALIZACIÓN

En República Dominicana, para que un restaurante entre en operación se requieren permisos de distintas entidades gubernamentales, y entre ellos no figura, como requisito previo obligatorio, la licencia del Mitur, a pesar de que esta institución es la responsable de regular al sector como actividad económica. En la práctica, la apertura de un restaurante está

Licencia del Mitur

La licencia del Mitur suele obtenerse después de cumplir los permisos sanitarios y municipales”.

giancarlo bonarElli PrESidEnTE adErES

8,552.3

Ingresos. Los ingresos por turismo ascendieron a US$8,552.3 millones entre enero y septiembre.

condicionada, primero, por autorizaciones como el permiso sanitario de Salud Pública, el Cuerpo de Bomberos, el uso de suelo otorgado por los ayuntamientos y los registros fiscales y laborales correspondientes.

No obstante, Mitur, a través de la Dirección de Empresas y Servicios, es la entidad facultada para emitir la licencia de operación turística, que aplica tanto a hoteles como a restaurantes.

Edgar González, director de esa dependencia, explicó a elDinero que la diferencia radica en la forma en que ambos subsectores entran al radar institucional. Mientras los hoteles, especialmente los de cadenas internacionales, suelen ser

identificados desde etapas tempranas, como la construcción o la solicitud de incentivos, los restaurantes siguen una dinámica distinta. “En el caso de los restaurantes es distinto: suelen iniciar operaciones y luego el inspector acude y les deja una notificación para que se formalicen”, señaló.

Desde el sector privado, Giancarlo Bonarelli, presidente de la Asociación Dominicana de Restaurantes (Aderes), coincide en que la licencia del Mitur forma parte del marco regulatorio, pero destaca que su obtención suele darse posteriormente al inicio de operaciones, una vez el establecimiento ha cumplido con otros requisitos esenciales.

“Como ente regulador debe ser con el permiso del Mitur, que a su vez exige el permiso de Salud Pública y de los Bomberos, los cuales deben obtenerse antes de abrir”, explicó. A estos se suman obligaciones ante la Dirección General de Impuestos Internos (DGII), el Ministerio de Trabajo y la Tesorería de la Seguridad Social (TSS), así como regulaciones de ProConsumidor y, en casos específicos, permisos sectoriales y licencias de derechos de autor.

SALUD PÚBLICA

Según explican desde Salud Pública a elDinero, las inspecciones a hoteles, restaurantes, bares y discotecas se realizan a través de la Unidad de Salud y

Santo Domingo, República Dominicana. Año 11. Nº 523, jueves 29 de enero de 2026

Turismo, adscrita a Salud Ambiental, en coordinación con la Dirección de Empresas y Servicios Turísticos del Ministerio de Turismo, mediante su área de Inspectoría. Ambos organismos integran el Consejo de Salud y Turismo (Consatur).

Dado que cerca del 80% de las actividades del sector turístico implican factores con potencial impacto en la salud y el medio ambiente, especialmente por la manipulación de alimentos y bebidas, la evaluación sanitaria de Salud Pública es un requisito indispensable para que el Mitur otorgue la Licencia de Operación. En ese contexto, los restaurantes deben someterse a inspecciones sanitarias sorpresivas realizadas por Consatur, orientadas a verificar que los establecimientos cumplan con las condiciones mínimas necesarias para reducir riesgos a la salud pública.

Durante el proceso, el Ministerio de Salud Pública revisa aspectos como las condiciones físicas e higiénicas del local y de los equipos, el manejo de alimentos y bebidas, los programas de control de plagas y calidad del agua, los registros de temperatura y de empleados enfermos, así como las prácticas de higiene del personal, los planes de contingencia y la capacitación continua del recurso humano.

En ese sentido, desde Salud Pública revelan a elDinero que las principales irregularidades detectadas en los restaurantes están vinculadas a deficiencias en las condiciones higiénicas, falta de documentación y controles adecuados de los procesos, así como la ausencia o retrasos en las analíticas médicas del personal que manipula alimentos y bebidas.

Son justamente los hallazgos en estos puntos los que ayudan a explicar por qué el 33.5% de los restaurantes registrados figura en estatus de formalización, a la espera de corregir las irregularidades identificadas durante las inspecciones.

De hecho, las deficiencias más frecuentes se concentran en las prácticas operativas y administrativas, no en la infraestructura.

La Unidad de Salud y Turismo realiza entre 500 y 600 inspecciones anuales a establecimientos del sector turístico.

“Yo les exijo a los restaurantes que me den su permiso sanitario para la licencia de operación. O sea, que Salud Pública debió haberlos visto primero”, explicó González. “No deberían operar sin el permiso sanitario. Eso es lo primerito de todo”.

1- Distrito Nacional

2- La Altagracia

3- Puerto Plata

4- Santo Domingo

5- Santiago

«VALIDEZ. Para Aderes, los establecimientos con estatus “no vigente” en el registro oficial responde, en muchos casos, a procesos normales de renovación anual o a trámites administrativos, y no necesariamente a informalidad ni a irregularidades sanitarias. El gremio sostiene que la mayoría de sus afiliados mantiene licencias vigentes o se encuentra en proceso de regularización, y que no existen diferencias operativas relevantes entre un restaurante activo y uno en proceso, ya que ambos cumplirían con los estándares sanitarios exigidos. Asimismo, atribuye la acumulación de licencias vencidas o en trámite al crecimiento del sector y a factores burocráticos.

ejecutarse de inmediato. Una vez otorgada la licencia de operación, el Mitur aplica un esquema de inspecciones periódicas a los restaurantes, ya que la licencia tiene vigencia anual y su renovación activa automáticamente una nueva evaluación. Estas inspecciones pueden realizarse entre una y dos veces al año como mínimo y abarcan tanto las áreas de atención al público como las cocinas y zonas de almacenamiento y preservación de alimentos.

RÉGIMEN DE CONSECUENCIAS

Más allá de los requisitos administrativos, uno de los puntos más sensibles del sistema de regulación de los restaurantes es la limitada capacidad legal del Mitur para sancionar a los establecimientos que operan sin licencia.

La Ley de Turismo no contempla un régimen de consecuencias que permita imponer multas o cerrar negocios por incumplimiento, una debilidad que, según reconoce la propia institución, afecta directamente

los niveles de formalización del sector. “Nosotros lamentablemente, y esto ya para todos los subsectores, no solamente hotel y restaurante, no tenemos en la ley de turismo la garra para un tema de régimen de consecuencia, de que si no tienes la licencia yo pueda multarte o puedas cerrarte. Ese es el mayor talón de Aquiles que tenemos”, afirmó González. A su juicio, de existir ese tipo de herramientas legales, el grado de cumplimiento sería sustancialmente mayor: “Porque si no, créeme,

que la gran mayoría estuvieran en la línea”.

Ante la falta de un régimen sancionador, Mitur utiliza mecanismos administrativos para empujar la regularización de los restaurantes. Esto incluye notificaciones sucesivas, una primera visita y una segunda comunicación a los 30 días, y la concesión de plazos de corrección según la gravedad de los incumplimientos, que pueden ir desde 24 horas hasta varias semanas cuando se requieren adecuaciones que no pueden

El pago asociado a la licencia, calculado en el caso de los restaurantes según la cantidad de comensales, tiene un carácter principalmente representativo y no persigue fines recaudatorios, ya que en muchos casos no cubre los costos operativos de las inspecciones, que incluyen traslados, personal técnico y coordinación con el Ministerio de Salud Pública.

De acuerdo con datos institucionales, más del 30% de los restaurantes inspeccionados logra regularizar su estatus tras una primera observación. El tiempo promedio para pasar de “en proceso” a “vigente” se estima en unos 15 días, dependiendo de la naturaleza de las correcciones requeridas. Las autoridades señalan que el sistema apunta a elevar los estándares sanitarios mediante seguimiento y regularización. Aun así, hoy una parte de los restaurantes opera sin validación estatal completa. La más reciente actualización del Registro Nacional Turístico muestra que de más de 230 con licencia inactiva, solo 101 han sido cerrados. En ausencia de un régimen sancionador, queda abierta la pregunta sobre la garantía de los estándares sanitarios exigidos por la normativa para los consumidores.

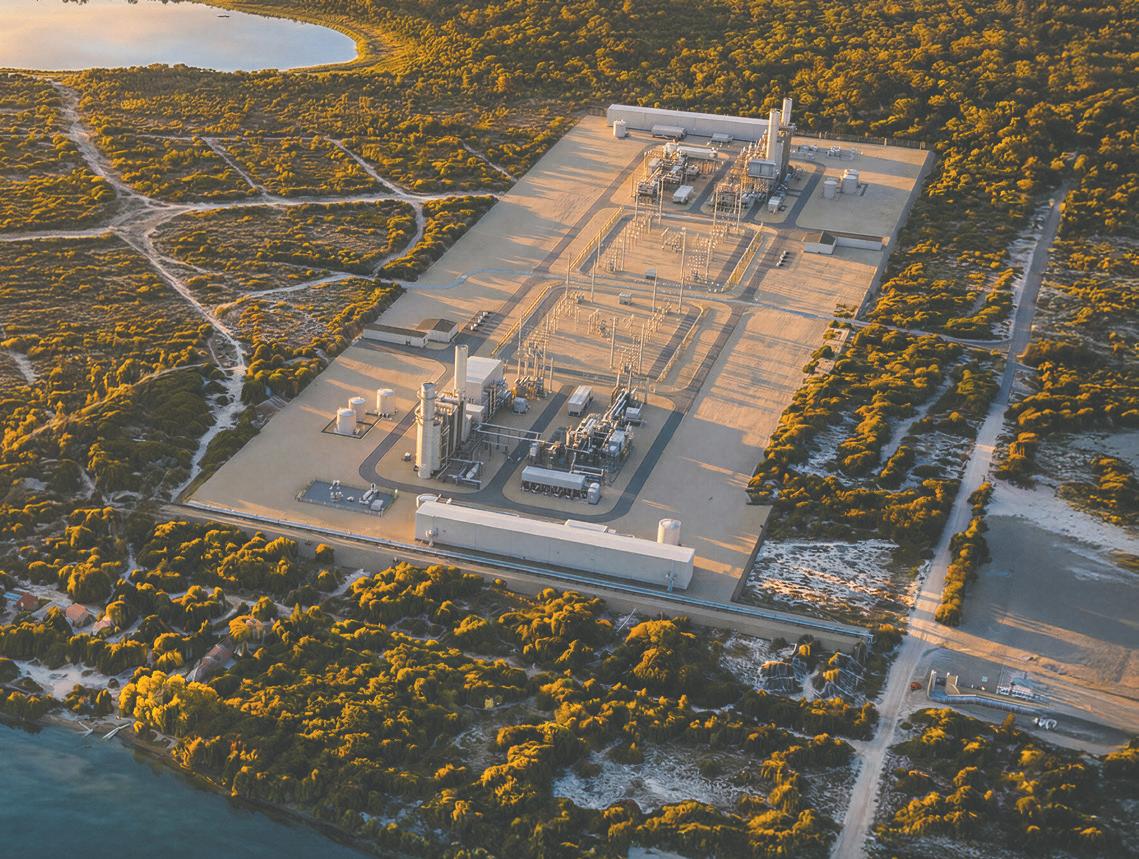

República Dominicana atraviesa una transformación sin precedentes, donde la provincia de Montecristi se ha consolidado como el nuevo epicentro de la soberanía energética regional.

Lo que ocurre hoy en la Línea Noroeste no es fruto del azar. Podría decirse que es el resultado de una visión de Estado que ha convertido su potencial geográfico en un imán para capitales de gran escala, proyectando al país como un modelo de desarrollo sostenible y confianza institucional.

La buena nueva de estos días la lidera Manzanillo Gas & Power (MG&P), empresa que cerró un financiamiento por US$1,067 millones para su proyecto integrado de gas natural y generación eléctrica en esta zona. La operación asegura la totalidad de los recursos necesarios para su ejecución, cuya inversión total supera los US$1,700 millones.

En el corazón de esta revolución, además, destaca el proyecto Energía 2000, una infraestructura que simboliza una nueva apuesta por la moderni-

zación del sistema. Esta planta de ciclo combinado a gas natural, junto con su terminal de recepción y almacenamiento, es una de las mayores apuestas por la estabilidad del Sistema Eléctrico Nacional Interconectado (SENI).

La entrada en operación de proyectos de esta magnitud, sumada a la expansión de parques renovables como Montecristi Solar y Guayubín Solar, previstos para este año y el próximo, garantiza que la oferta energética camine al ritmo del crecimiento económico.

La productividad es un indicador clave de competitividad y supervivencia. Una de sus acepciones indica que esta representa la eficiencia con que se transforman insumos (trabajo, capital, tecnología) en productos terminados (bienes y servicios). En términos más concretos, esta se mide comúnmente como la producción por unidad de insumo o como la producción por hora trabajada o por trabajador, y

Este despliegue de infraestructuras es la mayor garantía para el desarrollo de la economía dominicana. Al diversificar la matriz y asegurar un suministro confiable, el país se posiciona como el escenario idóneo para la inversión privada, tanto local como extranjera.

Detrás de estos miles de millones de dólares en inversión se encuentra un pilar fundamental: la certidumbre del sistema jurídico dominicano. El flujo constante de capitales hacia proyectos como los de Montecristi es un voto de con-

fianza a la seguridad jurídica y a la transparencia regulatoria. Los inversionistas apuestan por el país porque encuentran un marco legal previsible y un Estado que respeta los compromisos contraídos.

Hay que afirmarlo como prueba de seguridad. Las infraestructuras que hoy se levantan en Montecristi son testimonios de un país en ascenso. Proyectos como Energía 2000 y los nuevos parques solares son mucho más que obras de ingeniería: son la cara visible de la confianza que genera el país.

es un determinante fundamental del desempeño económico, tanto a nivel micro (unidades productivas) como macro (las economías como un todo).

En el ámbito empresarial, la medición de la productividad constituye un componente importante, ya que esto incide de manera significativa en la competitividad de las empresas y, por vía de consecuencia, en los resultados financieros. Según Castro Díaz (2024), la productividad permite identificar áreas problemáticas, detectar debilidades internas y orientar necesidades de capacitación, lo que influye directamente en el rendimiento de la organización. La literatura académica destaca que las empresas más productivas tienden a adoptar mejores prácticas, tecnologías modernas y capacidades gerenciales superiores, lo que las hace

CARTA AL DIRECTOR

más eficientes y exitosas. De su lado, Ulloa-Pimienta y otros (2024) señalan que la productividad empresarial es uno de los factores claves para el éxito de un negocio”, y que las compañías deberían medirla objetivamente para mejorar procesos y resultados.

Así también, estudios recientes sobre productividad a nivel microeconómico muestran que solo una pequeña proporción de empresas -los denominados standout firms- genera la mayoría del crecimiento productivo. En esa misma línea, una investigación del McKinsey Global Institute indica que cerca del 5% de las empresas contribuye hasta el 80% de la mejora de productividad en algunos países, subrayando que el rendimiento excepcional de unas pocas puede mover la aguja de productividad para sectores en-

jseverino@eldinero.com.do

Señor director, quiero informarle que Senasa logró en 2025 reducir en RD$1,034 millones el déficit acumulado, como resultado de un proceso de revisión financiera, reorganización interna y fortalecimiento de los controles administrativos.

Al asumir la dirección de Senasa nos encontramos una situación compleja a nivel de información y registros financieros. Encontramos una institución con debilidades importantes en su sistema de datos, lo que nos obligó a reconstruir la información para poder determinar con precisión el dé-

ficit real, que ascendía a aproximadamente RD$14,700 millones. Como resultado de ese proceso de ordenamiento, el cierre preliminar de 2025 refleja una reducción de RD$1,034 millones sobre ese déficit acumulado, cifra que deberá ser validada de manera definitiva una vez concluya la carga total de los estados financieros, prevista para mediados de febrero.

teros. Además, existe evidencia empírica de que la innovación está estrechamente ligada a la productividad: empresas que introducen productos o procesos innovadores son significativamente más productivas que sus pares que no lo hacen. La productividad es un motor del crecimiento. Economistas como Paul Krugman han señalado que “la productividad no es todo, pero, a la larga, es casi todo” en lo que respecta al crecimiento de ingresos y bienestar económico. Esta observación remarca que, sin mejoras sostenidas en productividad, ya sea laboral o total de factores, no es posible elevar el nivel de vida de una población a largo plazo. De su lado, la OCDE sostiene que la productividad mide la eficiencia en el uso de insumos para crear outputs y es un motor clave del crecimiento

Cuando

la verdad es

una "mala verdad"

Existe una extraña paradoja en la moral contemporánea: todos dicen amar la verdad, pero pocos están dispuestos a convivir con ella cuando no les da la razón. Bajo la premisa de que existen "malas verdades", se esconde un

económico sostenible, influenciando variables como el PIB, el empleo y los salarios reales. Cuando la productividad crece las economías aumentan salarios sin perder competitividad, mejoran la competitividad-precio de sus exportaciones e invierten. Una mayor productividad permite a los gobiernos contar con más espacio fiscal para financiar políticas públicas sin presionar las finanzas públicas. Adicionalmente, teóricos como Verdoom llegaron a la conclusión de que economías con mayor dinamismo productivo tienden a crecer más rápido y sosteniblemente. Lamentablemente, en República Dominicana este tema no ha calado mucho ni en los líderes empresariales ni en los formuladores de políticas públicas

mecanismo de defensa cínico. Para estos individuos, la realidad no es un hecho objetivo que deba aceptarse, sino un recurso que se explota según la conveniencia.

Cuando la verdad sirve para desarmar al adversario, se invoca con solemnidad casi religiosa. En esos momentos, la transparencia es el valor supremo y el derecho a saber es incuestionable. Sin embargo, el escenario cambia drásticamente cuando esa misma luz ilumina las sombras propias. En ese instante, la verdad deja de ser un "bien público" para convertirse en una "mala verdad": algo inoportuno, una traición, un ataque injustificado o una falta de tacto. Depende la "dependedura".

Esteban Delgado edelgadoq@gmail.com

Así, como el título de esta columna, hay un documento disponible en Internet elaborado por ProUsuario de la Superintendencia de Bancos (SB). En forma adicional, si entras a cualquier buscador en la web te vas a encontrar con una cantidad impresionante de información útil sobre cómo aprovechar al máximo la tenencia de una tarjeta de crédito, sin incurrir en deudas, sobregiros y posteriores descontroles en las finanzas personas.

Entonces, si existe tanta información adecuada sobre el buen uso de la tarjeta de crédito, ¿por qué es tan elevado el número de personas que están de lío en lío y con serio deterioro en sus finanzas a causa de las tarjetas de crédito?

La respuesta es difícil de conseguir y la permanencia de esta situación genera impotencia, más entre quienes tenemos un poco de conocimiento sobre finanzas personas y, a la vez, contamos con la suficiente disciplina para administrar la tarjeta de crédito de manera efectiva. Fíjense que en la oración anterior puse “la tarjeta de crédito”, en singular, no en plural. Esto, porque siempre insisto en que no es necesario tener más de una tarjeta.

Aun así, muchas personas; si, michas, incurren en el error de aceptar tarjetas de crédito y usarlas sin control, tal vez en la creencia de que el dinero disponible es regalado y no que es una deuda, la cual ofrece la ventaja de pagarla en alrededor de un mes y medio de plazo sin intereses; pero, a la vez, te puede provocar elevados costos en tasa de interés si decides financiar lo que debes en lugar de pagarlo con tiempo y completo.

Siempre les digo a mis amigos y amigas que, cuando una persona tiene tres, cuatro y hasta cinco tarjetas de crédito, es para mí, automáticamente, alguien con desorden en sus finanzas personales. De inicio, ya no me es confiable.

Lo demás es preguntarse ¿qué tan difícil resulta llevar un control sobre estos cuatro aspectos básicos: Estado de cuenta, es decir, verificar con detalle las transacciones efectuadas durante el período de un mes, tomando como referencia la fecha de corte.

La fecha de corte. Ese es el segundo elemento. Esa es la fecha límite para facturar su consumo de los 30 días anteriores. Esa factura es la que deberá pagar antes de la fecha límite de pago.

Esa “fecha límite de pago” es el tercer elemento. Es el último día con que cuanta el tarjetahabiente para pagar, no la totalidad de la deuda, sino, lo que

debe hasta la fecha de corte. Es decir, lo que consumió después del corte se le va a reflejar en la factura del mes siguiente. Una ventaja interesante, pues paga sin intereses en un plazo largo. Pero ojo, es ventaja siempre que usted no incurra en el error de pagar el mínimo y financiar el resto, pues ahí comienza un endeudamiento generalmente difícil de controlar.

Finalmente está el límite de crédito. Una parte que se torna en tentación para muchas personas, pues se trata del monto máximo que pueden consumir con tu tarjeta. Pero ¡por Dios! Eso no significa que debes consumirlo todo. Lo ideal, aunque tu límite de crédito sea alto, es que solo consumas, como mucho, el equivalente a una cuarta parte de tu salario.

Incluso, también es ideal que uses tu tarjeta de crédito para los consumos o pagos de necesidades fijas como combustible, pago de servicios, compra de supermercado. De esa forma sabrás con más precisión cuánto estás consumiendo mensual con tu tarjeta de crédito y tendrás la seguridad de que podrás saldarla completa cada mes.

Además, los burós de crédito mejoran tu calificación cuando solo usas un tercio o menos del límite de crédito de su tarjeta. Consumirlo todo, aunque pueda pagarlo, no implica que usted tenga una buena disciplina financiera, pues se ubica al límite de sus disponibilidades, muchas veces haciendo consumos de artículos o servicios que no necesita.

Por último, le recomiendo entrar a la aplicación de ProUsuario. Ahí podrá obtener información útil, llevar un control de sus consumos y, sobre todo, solicitar la suspensión de llamadas no deseadas de bancos para ofrecerle tarjetas de crédito que usted no necesita, pues, como hemos dicho y seguimos insistiendo, con una sola basta y sobra.

Jaime M. Senior Fernández jsenior@headrick.com.do

Durante décadas, el turismo dominicano ha sido sinónimo de sol, playa y grandes complejos hoteleros. Ese modelo ha sido exitoso en generación de divisas, empleo e infraestructura, pero muestra señales de madurez y límites de expansión. La discusión ya no es si diversificar, sino cómo hacerlo sin improvisación regulatoria.

La agenda presentada en ferias internacionales como Fitur 2026 confirma un giro estratégico hacia turismo deportivo, gastronómico, cultural y de experiencias. Estos segmentos buscan mayor valor agregado por visitante, más integración con economías locales y menos dependencia de la estacionalidad. Sin embargo, requieren un marco legal distinto al del turismo tradicional.

La diversificación introduce nuevos esquemas de riesgo. Eventos deportivos, festivales culturales, circuitos gastronómicos implican contratos de patrocinio, concesión, licenciamiento de marcas, derechos de imagen y seguros especializados.

En materia de incentivos, el marco vigente (principalmente Confotur) fue concebido para grandes inversiones inmobiliarias y hoteleras. Aplicarlo sin ajustes a emprendimientos culturales, deportivos o creativos puede generar distorsiones y exclusiones. La política pública debe migrar de incentivos basados en activos físicos hacia los orientados a impacto económico, empleo local y encadenamientos productivos.

La regulación municipal y territorial es otro punto crítico. Muchos proyectos de turismo de experiencias se desarrollan en centros urbanos, zonas históricas o espacios públicos, donde confluyen ordenanzas, permisos ambientales, normas patrimoniales y regulación de

Auso de suelo. También emergen desafíos en materia laboral y de formalización. La economía creativa y de eventos suele operar con esquemas temporales, freelance y colaborativos, que no encajan cómodamente en los marcos tradicionales de contratación. Si no se diseñan reglas claras, se puede profundizar informalidad y conflictividad. Desde la perspectiva de protección al consumidor, la diversificación eleva la complejidad regulatoria. La experiencia turística ya no es solo hospedaje y transporte, sino espectáculos, gastronomía, actividades deportivas y contenido digital. Esto exige estándares más sofisticados de información, responsabilidad y mecanismos de reclamación.

La oportunidad económica es evidente. Pero sin reglas claras, la innovación puede convertirse en una fuente de inseguridad jurídica. No es frenar la creatividad empresarial, sino dotarla de un marco previsible que permita escalar proyectos con financiamiento, seguros y gobernanza adecuados.

De cara a 2026, el reto es construir una arquitectura regulatoria coherente para el turismo diversificado. Revisar leyes sectoriales, armonizar competencias municipales, actualizar esquemas de incentivos y promover contratos tipo para nuevos modelos de negocio.

El turismo del futuro no se mide solo en ocupación hotelera, sino en integración territorial, sostenibilidad económica y calidad institucional. República Dominicana tiene la oportunidad de liderar en el Caribe una segunda generación de turismo de valor agregado.

La clave estará en entender que diversificar la oferta exige también diversificar las reglas.

EL AUTOR ES ABOGADO

pesar de los desafíos que implicó recibir el gobierno en medio de una pandemia (aunque en algunos aspectos eso también se conviertió en una oportunidad), el presidente Luis Abinader desarrolló su primera gestión con una percepción de relativo éxito. Tanto así, que su popularidad se mantuvo elevada, aun cuando ha sido notable la lentitud en ejecución de obras y reformas estructurales. La reelección pasó sin dificultad. Pero el inicio del segundo período ha

estado caracterizado por escándalos tras escándalos en la administración pública. Aunque el mandatario ha tratado de marcar distancia separando a los funcionarios bajo cuestionamientos, no hay duda de que su popularidad ha sido afectada y con ello la de su partido. Eso no es tan malo para Abinader, quien se irá en 2028; lo es para los aspirantes en el PRM, que con el declive y deterioro de la imagen gobierno, también ponen en riesgo su favor electoral hacia los comicios venideros.

Alfredo Logroño Rodríguez

Primer gerente de gobierno corporativo Scotiabank, miembro de la ABA

La banca dominicana atraviesa una etapa de madurez singular. Tras avances sostenidos en supervisión, disciplina de mercado y estándares de gobernanza, el sistema financiero exhibe estabilidad y resiliencia.

Sin embargo, detrás de estos logros existe una característica estructural que rara vez protagoniza el debate público y que define gran parte del funcionamiento del sector: la profunda diversidad institucional.

El ecosistema financiero dominicano integra bancos múltiples con estructuras complejas; asociaciones de ahorros y préstamos con modelos más horizontales; filiales de grupos internacionales sujetas a criterios globales, y entidades de origen familiar que operan bajo dinámicas propias.

Este mosaico no solo explica la fortaleza del sistema, sino que revela un desafío y una oportunidad: avanzar hacia un marco regulatorio capaz de acompañar esa diversidad con un enfoque más inteligente, flexible y proporcional.

UN SISTEMA HETEROGÉNEO EXIGE REGULACIÓN INTELIGENTE

La introducción de la supervisión basada en riesgos por parte de la Superintendencia de Bancos (SB) marcó un punto de inflexión.

Al ajustar la intensidad supervisora al perfil de riesgo de cada institución, este modelo fortaleció la vigilancia y elevó la efectividad del sistema. Una conclusión es clara: la uniformidad no garantiza mejor control; la proporcionalidad sí.

Así como la supervisión evolucionó hacia un esquema diferenciado, es natural que la regulación avance en la misma dirección. Una entidad grande y sofisticada puede gestionar riesgos mediante estructuras formales y tecnologías avanzadas; una institución pequeña puede lograr iguales niveles de efectividad con controles más directos y adaptados a su escala. Lo determinante no es la forma, sino el resultado.

En un ecosistema diverso como el dominicano, una regulación rígida puede reducir agilidad, elevar costos y generar cargas que no necesariamente aportan valor. En cambio, un enfoque proporcional recono-

ce la diversidad institucional y potencia la efectividad de la gobernanza, sin sacrificar rigurosidad.

EL ESTÁNDAR GLOBAL CAMBIÓ: FLEXIBILIDAD Y NUEVO RIGOR

Las principales jurisdicciones financieras han adoptado marcos que equilibran exigencia y adaptabilidad.

El principio “cumple o explica”, ampliamente aplicado en Europa, Reino Unido, Alemania y América Latina, permite que las instituciones cumplan estándares o justifiquen públicamente prácticas alternativas que garanticen igual nivel de control.

Algunas jurisdicciones avanzaron incluso a “cumple o aplica”, donde las explicaciones deben ir acompañadas de medidas equivalentes verificables.

Este enfoque eleva la transparencia, fomenta la disciplina de mercado y permite adaptar la gobernanza a la naturaleza de cada entidad.

En República Dominicana, el mercado de valores ya emplea esta herramienta, aunque su adopción práctica aún puede incrementarse.

Extenderla al ámbito bancario (con guías claras y divulgación periódica) representaría un paso decisivo para fortalecer la comparabilidad y la confianza del público.

La crisis del covid-19 demostró que la flexibilidad regulatoria no es un recurso extraordinario, sino un componente estructural de resiliencia.

El regulador dominicano actuó con rapidez mediante medidas temporales y ajustes prudenciales que preservaron la estabilidad y facilitaron la continuidad operativa.

La lección es inequívoca: los marcos rígidos se quiebran ante escenarios impredecibles; los flexibles permiten responder y proteger mejor.

Si la flexibilidad fue clave en momentos críticos, también puede aportar valor en contextos normales al anticipar cambios y fortalecer la capacidad de adaptación del sistema.

REGULACIÓN PROPORCIONAL

La adopción de un modelo regulatorio flexible generaría beneficios concretos para todo el sistema financiero. A saber.

• Eficiencia operativa: evita cargas desproporcionadas para entidades financieras pequeñas, sin reducir el rigor que se exige a las grandes.

• Gestión de riesgos más precisa: permite diseñar controles ajustados al perfil y estructura de cada institución.

• Mayor transparencia: los informes “cumple o explica”

aumentan la comparabilidad y fortalecen la disciplina de mercado.

• Impulso a la innovación: reduce fricciones regulatorias para la adopción de nuevas tecnologías y modelos ágiles.

• Armonización intersectorial: facilita puntos de convergencia entre banca, valores, pensiones y seguros, elevando la coherencia del sistema. Estos beneficios refuerzan que la proporcionalidad no es solo un principio técnico, sino una estrategia de competitividad y sostenibilidad.

FLEXIBILIDAD NO SUSTITUYE

SUPERVISIÓN: LA POTENCIA

Regular con flexibilidad no implica reducir exigencias, sino aplicarlas con mayor inteligencia. El sistema bancario dominicano opera bajo estándares prudenciales robustos, esquemas rigurosos de auditoría, divulgación constante y supervisión especializada.

Estos pilares hacen posible, y necesaria, la evolución hacia una regulación proporcional que perfeccione los controles, optimice recursos y refuerce la efectividad sin comprometer la solidez.

UN MOMENTO CLAVE PARA MODERNIZAR LA GOBERNANZA

La inminente actualización del reglamento de gobierno

corporativo abre una oportunidad estratégica para integrar formalmente criterios de proporcionalidad, transparencia y enfoque basado en resultados. Esto permitiría alinear el marco regulatorio con las tendencias internacionales y responder con mayor precisión a la realidad institucional local.

Avanzar hacia un modelo flexible permitirá que cada entidad (grande, mediana o pequeña) configure su propio camino hacia la excelencia, dentro de un marco común de responsabilidad y claridad.

CONCLUSIÓN: UN SISTEMA

FUERTE CON ESPACIO PARA IR HACIA UNA GOBERNANZA

AÚN MÁS EFECTIVA

El futuro de la gobernanza bancaria dominicana no depende de la uniformidad, sino de la capacidad de reconocer y gestionar la diversidad institucional. La regulación proporcional representa un paso natural, moderno y estratégico para un sistema financiero que ya ha demostrado resiliencia, rigor técnico y visión. Combinar flexibilidad con transparencia, innovación con control y adaptabilidad con responsabilidad permitirá consolidar un sector financiero aún más competitivo, estable y alineado con las necesidades de República Dominicana.

Ú n e t e a n o s o t r o s y t r a n s f o r m a t u r e l a c i ó n c o n e l d i n e r o l

¡ T u c a r t e r a t e l o a g r a d e c e r á ! m a

Mariel Alcántara malcantara@eldinero.com.do Santo Domingo

Las micro, pequeñas y medianas empresas (mipymes) son unidades productivas que fortalecen equidad de género económica del país, aunque con limitaciones por superar, como la necesidad de más inclusión financiera. En los últimos años, las mipymes que son lideradas por mujeres han adquirido una mayor relevancia en el ecosistema financiero nacional, debido a su aporte en la generación de empleo, la dinamización de las economías locales y su contribución a la reducción de las brechas de género.

De acuerdo con el informe Inclusión Financiera de las Mipymes Lideradas por Mujeres, elaborado por la Superintendencia de Bancos de la República Dominicana (SB), este segmento constituye un pilar del sistema productivo y financiero nacional. Las mipymes concentran el 45.6% del crédito comercial privado y representan el 78.6% del total de préstamos otorgados al sector, con un saldo adeudado de RD$534,988 millones.

En el ámbito laboral, estas empresas generan alrededor de 3.5 millones de empleos, equivalentes al 61.6% del empleo total, y aportan aproximadamente el 32% del producto interno bruto (PIB). En términos de ubicación, el 69% de las mipymes opera en zonas urbanas, mientras que el 31% se encuentra en áreas rurales, lo que refleja una mayor concentración empresarial en los principales centros urbanos.

Sin embargo, el acceso a productos financieros con enfoque de género sigue siendo limitado. A nivel sectorial, solo el 11% de las entidades de intermediación financiera (EIF) ofrece servicios diseñados específicamente para mipymes lideradas por mujeres. Estos productos están presentes únicamente en el 20% de los bancos múltiples (BM) y en el 14% de los bancos de ahorro y crédito (BAC). El documento detalla que la oferta disponible se concentra principalmente en préstamos para capital de trabajo y cuentas de ahorro o corrientes empresariales, ambos mencionados por un 9% de las EIF. En menor proporción, se identifican líneas de crédito (7%), programas de capacitación financiera o de gestión empresarial (7%) y seguros empresariales o para emprendedoras (5%), lo que evidencia una oferta aún limitada y centrada en servicios

Los programas de capacitación para mujeres emprendedoras son limitados y solo el 14% de las EIF cuenta con estas iniciativas.

En el ámbito laboral, estas empresas generan alrededor de tres millones de empleos, aunque la mayoría informales, un 61.6% del empleo total

CAPACITACIÓN

«RESULTADOS. En materia de capacitación y resultados, el informe señala que el 16% de las EIF reporta mejoras en la gestión financiera de los emprendimientos, principalmente en los BM (27%) y las AAyP (10%). Además, un 7% identifica incrementos en las ventas y un 2% destaca el acceso a nuevos mercados como resultado de estas iniciativas. No obstante, el documento advierte que la capacidad de las entidades para identificar y me-

dir de manera sistemática estos impactos aún presenta desafíos. Actualmente, solo el 25% de las EIF cuenta con indicadores que permiten identificar a las Mipymes lideradas por mujeres dentro de su cartera de clientes, lo que evidencia la necesidad de fortalecer la disponibilidad de información desagregada por género. En este aspecto, los BM muestran un mayor nivel de avance (47%), seguidos por los BAC (21%) y las AAyP (10%).

financieros tradicionales. Al comparar por tipo de entidad, el informe indica que tanto los BM como los BAC mantienen niveles similares en la oferta de préstamos y cuentas empresariales, con un 13% y 14%, respectivamente. No obstante, los BM muestran una mayor participación en la oferta de líneas de crédito y programas de capacitación financiera, además de incluir seguros empresariales (13%) dentro de su

cartera. A nivel general, sólo el 7% de las EIF aplica tasas de interés preferenciales para este segmento, mientras que apenas un 5% otorga acceso prioritario a líneas de crédito. En cuanto al desarrollo reciente de productos o servicios dirigidos a mipymes lideradas por mujeres, solo el 11% de las EIF ha implementado iniciativas de este tipo en los últimos tres años, con mayor presencia en los BAC, los BM y las empre-

Localización. El 69% de las mipymes opera en zonas urbanas , mientras que el 31% en áreas rurales.

Servicios. A nivel sectorial, solo el 11% de las EIF ofrece servicios diseñados específicamente para mipymes lideradas por mujeres. 69%

sas pequeñas y medianas. La oferta de programas de capacitación dirigidos a mujeres emprendedoras también es reducida. Apenas el 14% de las EIF cuentan con este tipo de iniciativas, con una mayor participación de los BM (20%), seguidos por los BAC (14%).

En relación con los programas de mentoría, asesoría o acompañamiento, el 16% de las EIF ofrece alguna iniciativa. De estas, un 11% de los programas

están dirigidos exclusivamente a sus clientes, incluyendo un 13% de los BM, un 10% de las Asociaciones de Ahorros y Préstamos (AAyP) y un 7% de los BAC.

En términos de distribución empresarial, el 36% de las empresas corresponde a microempresas, el 32% a pequeñas empresas y el 31% a medianas empresas. A nivel regional, el Gran Santo Domingo concentra el 41% de las empresas, seguido por el Sur (25%), el Norte (17%), Santiago (10%) y el Este (7%), confirmando la centralización del emprendimiento femenino en las zonas metropolitanas y la necesidad de impulsar el desarrollo empresarial en territorios rurales. Respecto al uso de productos financieros, predominan las cuentas de ahorro y corrientes, con una adopción del 59% y 54%, respectivamente. Les siguen las tarjetas de débito y crédito (26%). En menor proporción se registran los préstamos comerciales (11%) y los servicios de pago digital o billeteras electrónicas (6%).

El proyecto incrementará en más de un 15% la capacidad instalada de generación

elDinero

Santo Domingo

Manzanillo Gas & Power (MG&P) informó del cierre del financiamiento por US$1,067 millones para su proyecto integrado de gas natural y generación eléctrica en Manzanillo, provincia Montecristi. La operación asegura la totalidad de los recursos necesarios para su ejecución, cuya inversión total supera los US$1,700 millones. A la fecha, el proyecto registra una inversión acumulada superior a US$527 millones y un avance aproximado del 40%, conforme al cronograma aprobado e iniciará la inyección de energía al Sistema Eléctrico Nacional Interconectado (SENI) a finales de 2027 y se prevé su conclusión a inicios de 2028.

MG&P integra una terminal de importación, almacenamiento y regasificación de gas natural licuado (GNL), junto

Tributación de reorganizaciones en el exterior: un freno silencioso a la inversión

En la práctica corporativa moderna, los grupos multinacionales realizan reorganizaciones con frecuencia (fusiones, escisiones, aportes o transferencias intragrupo) por razones estratégicas, regulatorias o financieras, tales como sinergias, eficiencias operativas, accesos a nuevos mercados, entre otros. En derecho comparado, rige el principio de neutralidad fiscal, según el cual las normas tributarias no deben distorsionar estas decisiones corporativas. República Dominicana reconoce formalmente este principio en el artículo 323 del Código Tributario y en el Decreto 408-10, que establecen que los resultados derivados de fusiones, escisiones y transferencias entre entidades que pertenecen a un mismo conjunto económico no están alcanzados por los impuestos del Código Tributario, siempre que se cumplan ciertos criterios. Este marco se alinea con estándares internacionales y permite trasladar derechos y obligaciones fiscales a las entidades continuadoras o beneficiaras asegurando permanencia y eficiencia. Por su lado, paralelamente, República

con dos plantas de ciclo combinado de aproximadamente 420 megavatios (MW) cada una, para una capacidad total de 840 MW. La infraestructura incluye además un gasoducto de interconexión y una línea de transmisión de 345 kV, que permitirá la integración de la energía al SENI.

El financiamiento fue estructurado por Citi, JPMorgan, IDB Invest y CAF, con la participación de bancos internacionales y nacionales, reflejando el respaldo de la banca multilateral, regional y comercial a un proyecto que se ejecuta bajo estándares técnicos, ambientales y sociales internacionales.

«EN DATOS

1,700

Millones. La inversión total estimada del proyecto es de US$1,700 millones y entrará en función a finales de 2027.

345

Kilovoltios. El proyecto incluye una linea de transmisión de interconexión con el SENI de 345 kilovoltios.

El proyecto tendrá un impacto estructural en el sistema energético nacional al incrementar en más de 15% la capacidad instalada del país, aportando generación más eficiente que reduce emisiones y facilita la integración de energía renovables. “Este cierre financiero fortalece la seguridad y con-

fiabilidad del sistema eléctrico dominicano, incrementa en más de un 15 % la capacidad instalada del país y reduce la dependencia de combustibles más costosos y de alta emisión. El proyecto permitirá sustituir fuel oil y diésel por gas natural, disminuyendo el impacto ambiental, aportando estabilidad de precios y mayor resiliencia al SENI, en alineación con la Estrategia Nacional de Desarrollo 2030 y el Pacto Eléctrico 2021–2030”, señaló Luis Mejía Brache, presidente del consejo de administración de MG&P. Según nota de la empresa, MG&P se desarrolla bajo marcos de cumplimiento ambiental, social y comunitario, sustentados en evaluaciones de impacto, planes de mitigación y mecanismos de diálogo con actores locales, en línea con la legislación nacional y con los requerimientos de los organismos financieros internacionales que participan en el proyecto. Durante la fase de construcción, el proyecto generará más de 2,000 empleos directos, además de dinamizar la contratación de proveedores y servicios locales. Destaca que su ubicación en Manzanillo contribuye al desarrollo productivo del noroeste como un nuevo polo energético y logístico del país.

Dominicana es uno de los pocos países de la región que, desde mediados de los años 2000, ha impulsado gravar indirectamente la ganancia generada por la enajenación offshore de acciones de entidades con activos locales. Este enfoque se hizo emblemático con el caso Verizon (2006), en el que la DGII reclamó el impuesto sobre la ganancia obtenida en la venta internacional de la operadora local. Dicha controversia consolidó una interpretación amplia de la fuente dominicana y del artículo 289 (ganancias de capital),

y derivó en la incorporación de un párrafo específico para gravar las transferencias indirectas. Es importante resaltar que varias jurisdicciones que aplican este tipo de gravamen lo enfocan principalmente en inmuebles o recursos naturales, siguiendo los modelos OCDE/ONU, con el objetivo de equilibrar recaudación y atracción de inversión. El principio de neutralidad fiscal busca precisamente mitigar el impacto de esta disposición cuando las transferencias indirectas se llevan a cabo en el extranjero en el contexto de reorganizaciones de

sociedades.

Sin embargo, la Norma General 012022, emitida por la DGII, introdujo un cambio sustancial a este principio al limitar su aplicación en reorganizaciones extraterritoriales. Esta norma considera enajenados, a efectos fiscales, los bienes y derechos localizados en el país cuando la reorganización involucra únicamente sociedades extranjeras sin establecimiento permanente en República Dominicana. Asimismo, grava los cambios directos o indirectos en la composición societaria que afecten sociedades dominicanas o extranjeras con establecimiento permanente, aplicando el Impuesto a la Ganancia de Capital. Este giro normativo implica costos adicionales, como valuaciones, notificaciones, determinación de valores mínimos y una mayor carga administrativa, al introducir obligaciones fiscales que antes quedaban fuera del alcance del impuesto en reorganizaciones. Esto incrementa la litigiosidad y se aparta de los estándares internacionales comparados. Asimismo, plantea riesgos de doble imposición, considerando la escasez o posible ausencia de cláusulas claras en los tratados internacionales. Desde una perspectiva constitucional, la medida suscita debate sobre igualdad tributaria y jerarquía normativa. La Norma General 01-2022

establece un trato diferenciado entre reorganizaciones domésticas y extranjeras, incluso cuando ambas cumplen condiciones equivalentes, lo que cuestiona la igualdad ante la ley. Además, restringir la neutralidad mediante una norma administrativa podría vulnerar el principio de legalidad tributaria y la reserva de ley, que impiden crear o modificar tributos sin habilitación legal expresa.

La neutralidad fiscal es esencial para que las reorganizaciones, motor de eficiencia e inversión, no sean penalizadas cuando no existe realización económica (no se genera ni ganancia, ni pérdida). Alinear el tratamiento dominicano con estándares internacionales, enfocando el gravamen en activos inmobiliarios y cambios sustantivos de control, y reafirmar la neutralidad en reorganizaciones intragrupo transfronterizas, haría el sistema más predecible, competitivo y coherente con la atracción de inversión de largo plazo.

JEAN CARLOS DARIEL ALTUNA BATISTA EXPERTO EN PREVENCIÓN DE LAVADO DE ACTIVOS Y ASESOR Y CONSULTOR FINANCIERO

Santo Domingo

ALa Inspección Técnica Vehicular exige una solución que pueda ejecutarse, adaptarse y sostenerse sin fricciones innecesarias, y la figura del fideicomiso público ofrece una vía práctica atraer inversión y proteger el interés público.

DARIEL ALTUNA@HOTMAIL COM

La felicidad, más que una simple emoción, es una construcción social. En nuestra cultura occidental -o euroamericana-, marcada por el predominio del mercado y el consumismo como forma de vida, se nos ha enseñado a medir el bienestar a través de la producción, el consumo y la demanda, relegando a un segundo plano lo moral y, muchas veces, lo espiritual. A diferencia de otras culturas, nuestra idea de felicidad está profundamente asociada al individualismo. Se nos hace creer que la felicidad es una responsabilidad exclusivamente personal, que cada quien es dueño absoluto de sus resultados, minimizando la relación entre los derechos y deberes individuales y la responsabilidad colectiva. Así, se debilita el vínculo con la comunidad y

l culminar el pasado año 2025, se había colocado sobre la agenda pública el tema de la Inspección Técnica Vehicular (ITV), a raíz de informaciones que señalan que el Estado evaluaba relanzar este servicio con participación de inversión privada. La noticia confirma algo importante: el país reconoce que la ITV es una pieza pendiente dentro de la política pública de seguridad vial y que su implementación ya no puede seguir postergándose.

El debate, sin embargo, no debería centrarse en si debe o no haber inversión privada; eso está fuera de discusión, sino en como estructurar el proyecto para que sea ejecutable, confiable y sostenible en el tiempo.

La ITV es un servicio público obligatorio con impacto directo en la seguridad vial, la salud y el medioambiente, por lo que su diseño institucional es tan relevante como la tecnología o la infraestructura que se utilice.

La iniciativa se propuso a través del portal de la Dirección General de Alianzas Público-Privadas (DGAPP), presentando esta APP como una necesaria para proyectos complejos y de gran escala. No obstante, la experiencia muestra que muchos procesos bajo esta modalidad tienden a extenderse en el tiempo debido a la profundidad de sus fases de

estructuración, aprobaciones y cierres financieros. No se trata de una crítica al modelo, sino de una realidad operativa: cuando el servicio es urgente y la obsolescencia tecnológica avanza rápido, el tiempo se convierte en una variable crítica.

Desde esa óptica, una alternativa complementaria, plenamente compatible con el marco legal vigente, es estructurar el Programa de Inspección Técnica Vehicular a través de un fideicomiso público.

Esta figura permite canalizar inversión privada, ordenar los flujos financieros y establecer reglas claras de gobernanza, sin necesidad de crear nuevas entidades ni trasladar al Estado la operación directa del servicio, como ya se ha demostrado en

J. Osiris Mota osirismota@gmail.com

se erosiona la noción de bien común. Valoramos intensamente la libertad, la autonomía y la autorrealización, pero en ese proceso nos desconectamos del entorno y de las emociones y necesidades de los demás. Perdemos de vista la interdependencia de los procesos sociales, económicos y humanos que deben interactuar para que la armonía y la paz sean una realidad compartida. Paradójicamente, buscamos bienestar material y estabilidad económica en un contexto que muchas veces genera desigualdad y exclusión.

No hay nada intrínsecamente malo en aspirar a la felicidad. ¿Qué de malo tiene querer ser feliz? Buscar la felicidad es tan natural como la sonrisa de un niño, que de malo tiene eso. Sin embargo, surge una pregunta incómoda: ¿puede alguien ser verdaderamente feliz si su bienestar se construye sobre lo que otro necesita para vivir dignamente? No hablamos de deseos, sino de necesidades. Y entre desear y necesitar existe una línea ética muy delgada. Un accionista puede sentirse satisfecho con los altos rendimientos de sus

experiencias exitosas en el país. En un esquema fiduciario, donde el fideicomitente sea el Instituto Nacional de Tránsito y Transporte Terrestre (Intrant), los ingresos generados por la ITV se concentran en un patrimonio autónomo administrado, con el cual se procede a pagar los servicios de operación, mantenimiento y tecnología al o a los operadores privados, conforme a indicadores de desempeño y estándares de calidad previamente definidos.

El incentivo deja de ser la recaudación y pasa a ser la prestación eficiente y verificable del servicio.

Desde el punto de vista financiero, es un proyecto totalmente rentable, es decir, el Estado no tendría que estar inyectando re-

inversiones, disfrutando del acceso a bienes exclusivos y lujos. Pero, si queda algún espacio para la conciencia, esa satisfacción podría desvanecerse al saber que dichos beneficios fueron obtenidos a costa de la destrucción del medio ambiente, de la explotación laboral o del deterioro de la salud de los consumidores. La pregunta es inevitable: ¿podemos llamarnos más felices cuando nuestra capacidad de consumo depende del sacrificio de la salud, la dignidad o el bienestar de otros? ¿Puede haber felicidad en sociedades donde la pobreza persiste debido a la mala administración o al uso indebido de los recursos vitales de una nación?

Para culturas como la china o la japonesa, influenciadas por el confucianismo y el budismo, la felicidad tiene un sentido distinto. Se asocia a la armonía